Ich bin schon seit ein paar Jahren in CVS Health investiert und habe auch immer wieder aufgestockt. Meiner Meinung nach ist die Aktie stark unterbewertet und solang das Geschäft läuft, warte ich gerne ab und kaufe günstig nach.

Was macht CVS gleich nochmal?

Obwohl viele CVS Health immer noch ausschließlich mit seinen Markendrogerien in Verbindung bringen würden, hat sich das Unternehmen zu einem vertikal integrierten Kraftwerk im Gesundheitswesen entwickelt, das in den letzten Jahren auf allen wichtigen Ebenen der Apotheken-Wertschöpfungskette Fuß gefasst hat. Die Marke CVS Caremark des Unternehmens (2007 erworben) umfasst den größten Apotheken-Leistungsmanager des Landes (mit einem Umsatzbeitrag von ~50%), wo trotz des anhaltenden regulatorischen Drucks erwartet wird, dass der adressierbare Markt in Zukunft mit einer gesunden Rate wachsen wird. Die Aktie steht jedoch weiterhin unter Druck, nachdem Amazon nach der Übernahme von PillPack im Jahr 2018 sein lang erwartetes Angebot an Apothekendienstleistungen enthüllt hat. Diese neugeborene Wettbewerbskraft könnte Druck auf CVS ausüben, vor allem auf das Segment der Einzelhandelsapotheken (~33% des Gesamtumsatzes), das aufgrund des abnehmenden Fußgängerverkehrs bereits einen säkularen Rückgang zu verzeichnen hatte. Infolgedessen investiert CVS massiv in sein neues Ladenkonzept “HealthHUB”, um an seinen physischen Standorten leicht zugängliche medizinische Dienstleistungen anbieten zu können und gleichzeitig COVID-19-Tests unter Nutzung seiner bestehenden Infrastruktur durchzuführen. Nicht zuletzt baut CVS weiterhin aktiv die Verschuldung ab und nutzt gleichzeitig Synergien im Segment Health Care Benefits (bestehend aus dem 2018 übernommenen Krankenversicherungsgeschäft von Aetna), das der Wachstumsmotor für die Zukunft sein soll. Der kürzlich angekündigte CEO-Wechsel des Unternehmens unterstreicht die Bedeutung des integrierten Versicherungsgeschäfts für die Zukunft von CVS, wobei Aetnas Ex-CEO, Karen Lynch, das Ruder übernimmt.

Die Operationen von CVS erfordern ein relativ geringes Maß an Reinvestitionen, wobei der CapEx in den letzten 10 Jahren durchschnittlich ~27% der OCF ausmachte. Da das Versicherungs- und PBM-Geschäft wesentlich geringere Investitionen erfordert als das traditionelle Einzelhandelssegment, hat die Kapitalintensität des Unternehmens in den letzten zehn Jahren erheblich abgenommen, da das letztere Segment einen weniger bedeutenden Beitrag zur Ertragskraft von CVS geleistet hat. Erinnern Sie sich daran, dass eine Akquisition zwar “offiziell” buchhalterisch nicht Teil des CapEx ist, aber zweifellos eine Form von Wachstumskapitalausgaben darstellt, auch wenn sie nicht in dieser speziellen Linie erscheint.

Was ändert sich bei CVS in den Zahlen?

Wenn es einen unterwältigenden Aspekt der Kapitalzuteilungspraxis von CVS Health gibt, dann muss dies die überteuerte Übernahmeströmung in den letzten zehn Jahren sein, deren bedeutendster der 78-Milliarden-Dollar-Deal für Aetna im Jahr 2018 war, mit dem das bereits vielfältige Portfolio um ein Krankenversicherungsangebot erweitert wurde. Trotz der klaren strategischen Begründung war der Kaufpreis mehr als fragwürdig. CVS nahm eine erhebliche finanzielle Hebelwirkung an, was zu einer Herabstufung seines Kreditratings durch alle Agenturen führte und die Möglichkeiten der Kapitalallokation stark einschränkte, bis sein Leverage-Ziel erreicht ist. Die Verbesserung der EVA-Grundlagen unterstreicht jedoch, dass sich dieser Deal langsam auszahlt, nachdem CVS in den letzten Quartalen große Fortschritte an der Integrationsfront gemacht hat.

Was die Kapitalausschüttungen anbelangt, so kündigte die Unternehmensleitung nach einer Geschichte ununterbrochener Auszahlungen seit 1997 und einer jahrzehntelangen Steigerungsserie bis 2017 an, die Dividende nach der Übernahme von Aetna einzufrieren, bis CVS seine Ziele für den Schuldenabbau erreicht hat. Über das Jahr 2022 hinaus ist eine potenzielle Rückkehr eines dynamischen Dividendenwachstums wahrscheinlich, da es einen beträchtlichen Spielraum für eine Erhöhung der Ausschüttungen an die Aktionäre geben wird.

Bis zur Aetna-Übernahme im Jahr 2018, die zu einem riesigen Haufen neu ausgegebener Schulden führte, die die finanziellen Ressourcen des Unternehmens belasteten und zum vollständigen Stopp des Rückkaufprogramms führten, war CVS ein bedeutender Rückkäufer eigener Aktien (obwohl die Rückkaufaktivitäten eher automatisch erfolgten und opportunistischer hätten sein können). Sobald der Verschuldungsgrad in die Nähe der gewünschten Schwelle von 3X bereinigter Verschuldung zu EBITDA fällt (was das Management bis 2022 erwartet), plant das Unternehmen, die Rückkäufe regelmäßig fortzusetzen.

Dies vorausgesagt, um auf der konservativen Seite zu bleiben (und um die Unsicherheit widerzuspiegeln, die durch Amazons störende Bedrohung für den Apothekenbetrieb von CVS im Einzelhandel entsteht).

Bewertung

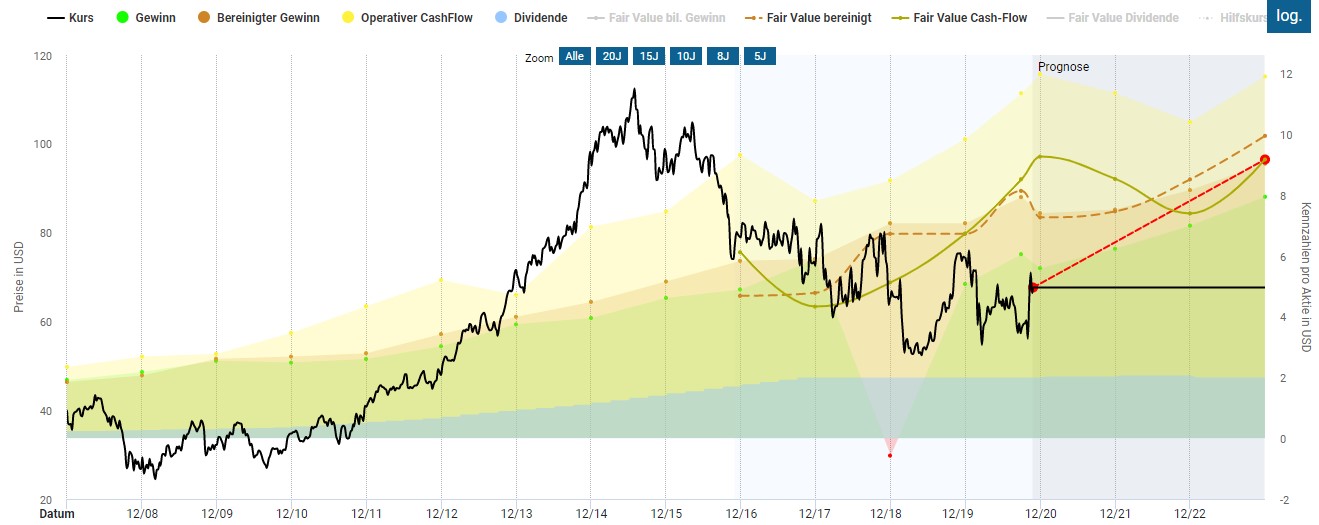

CVS weißt stabile und wachsende Gewinne aus. Bei einem konservativen Kurs-Cash-Flow Verhältnis von 8 ergibt sich eine deutlich höhere Bewertung als der Markt die Aktie gerade bewertet. Man kann also von ca. 14% Rendite pro Jahr ausgehen.

Quelle: Aktienfinder.net

Zusammenfassung

CVS steht finanziell gut da und etabliert sich sehr gut als Full-Service Gesundheitsdienstleister. Dies könnte auch Raum für ein höheres Multiple in der Bewertung ergeben. Doch selbst wenn nicht, bekommt man hier gerae ein stabiles unternehmen mit steigenden Gewinnen für einen sehr günstigen Preis.